年の途中で退職してフリーランスとして開業した場合、その年から自分で確定申告しなければなりません。

そのような場合、初めての確定申告でどうしたらいいかわからない方もいると思います。

そこで年の途中で退職してフリーランスになった場合、初年度の確定申告で注意する点をまとめてみました。

フリーランスになったら自分で確定申告が必要

フリーランスになると自分で確定申告をしなければなりません。

会社員の時は会社が「年末調整」をやってくれていたので、確定申告は自分でやらなくても大丈夫でした。

ここでは詳しい説明は省きますが、年末調整は「会社員の人の確定申告」みたいなものです。(会社員の人もふるさと納税や医療費控除があれば自分で確定申告しますが)

なので退職してフリーになったら代わりにやってくれる会社もないですから、自分で確定申告するしかないんですね。

退職した年の確定申告は、給料+開業後の収入

確定申告は、1年間の自分の収入経費を正しく計算して、正しい税額を自分で申告して納める制度です。

なので、退職した年の1年間の収入は退職までの給料収入、その後はフリーランスとしての収入といった形になると思います。

このようなケースは初年度だけで、イレギュラーな申告になるので意外と注意点があります。

年の途中で退職しフリーランスになった場合で、確定申告で気をつけること

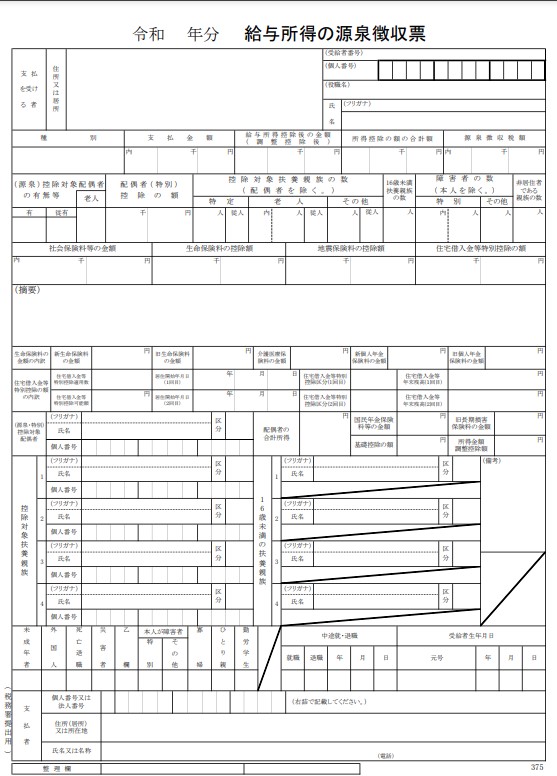

前職の源泉徴収票(給料)を入れ忘れない

その年の1月~退職までは給料をもらっていたはずなので、その給料も確定申告に入れなければなりません。

通常であれば必ず退職時に前職から源泉徴収票をもらいます。

退職時にもらった源泉徴収票には、1月から退職時までの給料の合計が記載されています。

なので、源泉徴収票に書いてある金額を確定申告書の給与所得の金額に入力しましょう。

もらっていない場合は、前職にがんばって問い合わせてください。

退職後に自分で払った社会保険料を社会保険料控除に入れる

退職後に、自分で払った国民健康保険料(又は任意継続の保険料)、国民年金保険料などの社会保険料は社会保険料控除に含めましょう。

社会保険料控除は控除の一種で、所得を減らせるので節税になります。

会社員時代の会社が給料から健康保険料や年金を天引きして代わりに払っていた分は、先程の前職の源泉徴収票の「社会保険料等の金額」欄に記載されているので、その金額をそのまま記載するだけでOKです。

退職後は健康保険料や国民年金は自分で支払うようになりますから、その分を社会保険料控除に入れないといけません。

郵送される控除証明書か自分で集計して入れるようにしましょう。

入れないとその分控除が減るので税金がもったいないです。

会社員のときに年末調整でやっていた控除(生命保険料控除、住宅ローン控除など)を忘れない

生命保険料控除や住宅ローン控除など、会社員のときに年末調整で済ませていたものは、退職後は確定申告に自分で入れないといけません。

会社員だと11月末~12月に、会社から年末調整の資料を出すように言われて、書類を書いて出したり、控除証明書を提出していたと思います。

勤めているときは、その資料を基に会社の経理の人が計算してくれていましたが、退職後は確定申告の計算に入れて行う必要があります。

住宅ローン控除については、持ち家を自宅兼事務所として開業した場合、半分以上は居住用として利用しないといけない、居住用分しか控除の対象にならないなどの注意点があるので確認しておきましょう。

フリーランスになってからの収入・費用を会計ソフトで経理する

フリーランスになってからの収入と経費を経理して、正しく集計します。

フリーランスとして開業すれば事業所得という扱いになり、会社員のときの給料の給与所得とは取り扱いも異なります。

事業を継続していくのであれば、会計ソフトで経理をして管理していくことが必須です。

開業費の有効活用を検討する

開業費というのは開業前の準備にかかった費用のことです。

例えば、以下のような支払いです。

- 開業前に買った消耗品

- 開業前に支払ったチラシ、パンフレットなどの広告費

- 開業前の打ち合わせ費用、交通費

- 準備から開業までの賃料、光熱費など

まだ開業していない時に発生した支払いでも、開業の準備のためのものなら経費として入れることができるのです。

開業の準備のための費用なので、プライベートなものはだめです。

ちなみにこの開業費、好きな時期に自分で決めた金額を経費にしていいというルールがあります。

そのまま開業時に全部経費にしてもいいのですが、例えば開業費が30万円かかったら今年は10万円だけ経費、残り20万円は来年経費にするということもできます。

なので、利益が出そうな年にまとめて経費にして節税という考えもできます。

ただ、開業初年度であまり売上がない場合でも、開業費を全部経費に計上してあえて赤字にし、前職の給与所得分と相殺して源泉徴収分の税金が戻ってくるというケースもあります。

開業したばかりでとりあえず現金を増やしておきたいといった時はそのほうがいいかもしれません。

この辺は好みなので、どうしたらいいか悩む場合は税理士に相談です。

ちなみに、開業費に集計できるのは開業した初年度の確定申告のみなので、ここで集計漏れがないようにしましょう。

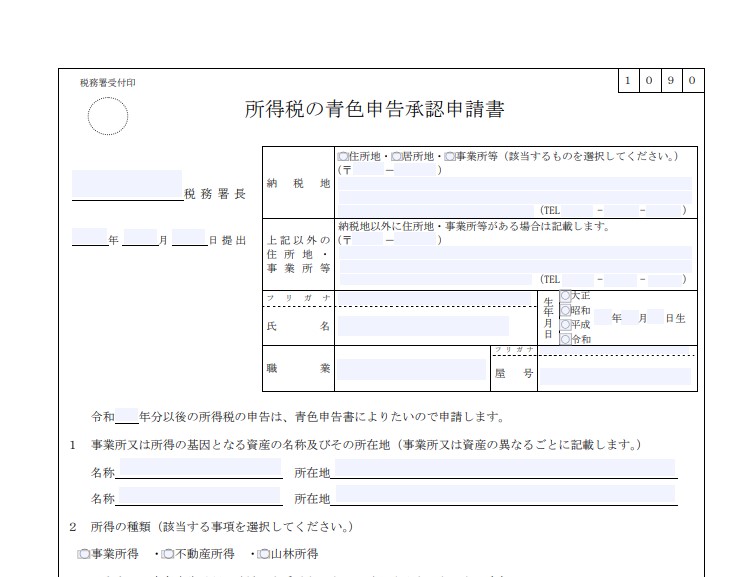

青色申告承認申請書を出す

フリーランスとして開業する場合、この申請書は必ず出すようにしましょう。

これを出しておくことで、以下のメリットがあります

- 65万円控除(電子申告の場合)

- 赤字を3年間繰り越せる

- 家族への給料を経費にできる

- 30万円未満のモノなら一括で経費にできる

条件としては、この申請書を提出し、帳簿を作成し計算書類を作成することが求められます。

これは会計ソフトできちんと経理をしていれば問題なくクリアできます。

注意点は、申請書の提出期限です。

- 開業日から2ヶ月以内

- 1月1日~1月15日に開業した場合は、3月15日まで

期限が過ぎてしまった場合は、開業年の確定申告は青色でできませんが、来年の確定申告からは青色申告できるように早めに提出しましょう。

まとめ

退職してフリーランスになった年は、少々イレギュラーな確定申告となるので気をつけるべき点をまとめました。

そもそも確定申告が初めてという方もいると思うので、不安な場合は税理士に相談しましょう。

当事務所でも受け付けております。